השאלה נדל"ן או מניות מה עדיף מיועדת למשקיע פרטי שמתלבט בין קניית מניות לקניית נדל"ן להשקעה ולא לאחד שנדל"ן הוא תחום עיסוקו הראשי או אחד מתחומי עסקיו. יש סוגים שונים של נדל"ן. יש נדל"ן מסחרי, דירות להשקעה, דירת מגורים ועוד. בהמשך נשווה בין השקעה בשוק המניות לבין קניית דירה או דירות למטרת השקעה, דהיינו השכרת הנכסים כאשר ההכנסה הנשארת מהשכרת הדירה ופוטנציאל העלייה בערכה, אם זה קורה, הם מקור הרווח. בהקשר זה, הדמיון הוא שמנייה סחירה נקנית גם היא למטרות עליית ערך והכנסה פסיבית ככל שהחברה משלמת דיבידנדים. לא נתייחס בכתבה לקניית נדל"ן מסחרי כי הוא שונה במהותו מנדל"ן למגורים בהקשר זה שנדל"ן מסחרי מבוסס יותר על ההכנסה משכירות ופחות על עליית ערכו כך שהוא לא בהכרח דומה לקניית מנייה. בנוסף, ככל שאנשים פרטיים נכנסים לנדל"ן למטרות השקעה, הם עושים זאת יותר על ידי קניית דירות ופחות נדל"ן מסחרי. לא נתייחס גם להשקעה ב-REIT (Real Estate Investment Trust ) שהם קרנות סחירות המשקיעות בסוגים שונים של נדל"ן, כולל דירות למגורים, בגלל שמעצם העובדה שהן סחירות, הן שונות מקנייה ישירה של דירה למטרות השקעה.

קניית מנייה

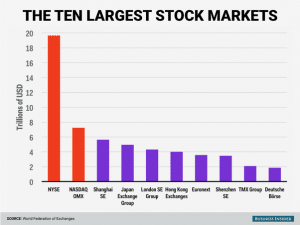

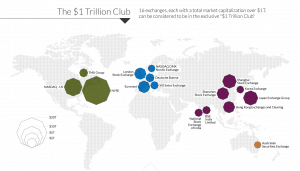

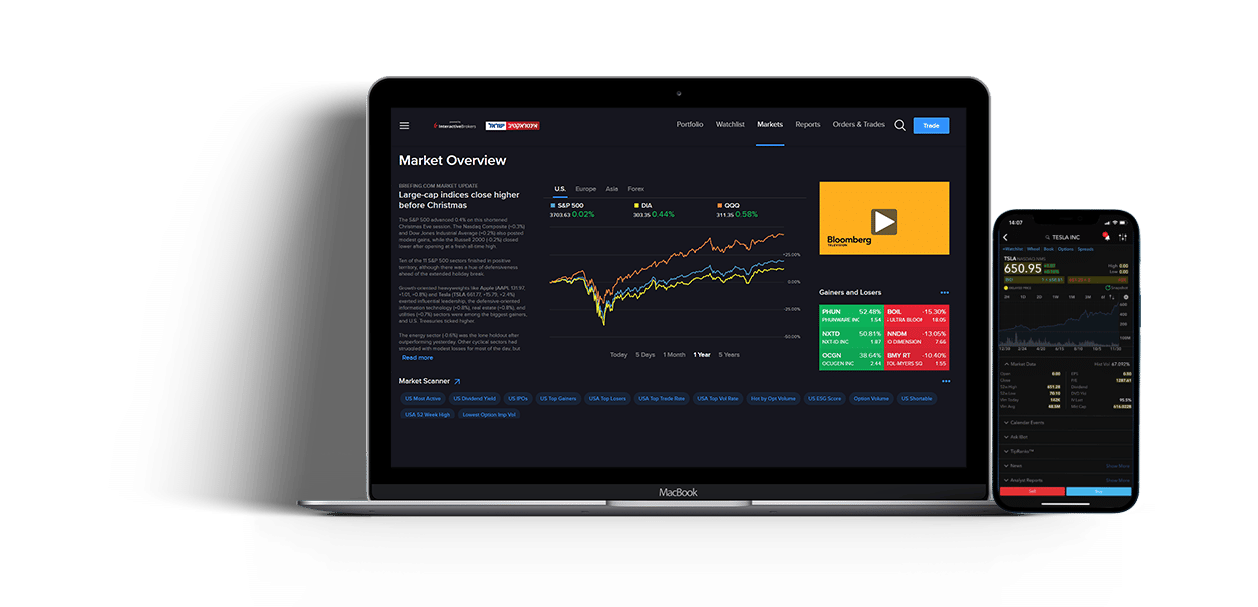

קניית מנייה משמעותה קנייה של מוצר פיננסי סחיר ותלוי במנייה ובבורסה בה היא נסחרת, הנזילות היא מאוד גבוהה. ניתן לקנות ולמכור מניות בעמלות זולות במערכות המסחר והביצוע הוא מיידי. גם אם מנייה נקנית לטווח ארוך, ניתן לצאת ממנה זמן קצר אחרי שהיא נקנית ואף תוך כדי מסחר יומי. כאמור, המנייה נקנית למטרת עליית ערך והכנסה, ככל שהחברה משלמת דיבידנדים, אך לפעמים המנייה שקניתם או השוק כולו ירדו. אך לאורך זמן, שוק המניות עולה.

קניית דירה להשקעה

העלויות בקניית או מכירת דירה הן מאוד גבוהות בהשוואה לקניית מניות. בארה"ב לדוגמא, יש מיסים ואגרות לרשויות המקומיות ולמדינות (states), שכר טרחת עורך דין ותשלומים למתווכים שיכולים להגיע לכדי 6% במכירה. בהערכה, יש לקחת בחשבון תשלומים בסדר גודל של עד 10% משווי הנכס לעלויות הכרוכות בקניית הדירה ומכירתה. בישראל, עלויות התווך הן זולות בהשוואה לארה"ב אך יש מס רכישה. בגלל עלויות אלו, רכישת דירה חייבת להיות לטווח ארוך של שנים, אחרת העסקה עשוייה להסתיים בהפסד.

לאחר רכישת הדירה, יש לחפש שוכר, להראות אותה לשוכרים פוטנציאלים ולקחת בחשבון שיהיו תקופות שהדירה תעמוד ריקה ותצטרך לשלם מיסי עיריה. בנוסף, לאורך תקופת אחזקת הנכס, סביר שיהיו הוצאות על תיקונים ושיפוצים. יש אמנם חברות אחזקה שמטפלות בהשכרה, תיקונים וניהול הכספים אך יש לזה עלויות שיורידו מההכנסה הפנויה.

קניית ומכירת דירה הוא תהליך ארוך שמגיע לרוב למספר חודשים. כלומר יש בעייה של נזילות בהשוואה למניות ששם הביצוע הוא מיידי. הבעייה מחריפה אם קניית הדירה נעשית במקום פחות אטרקטיבי או שהקונה נאלץ למכור את הדירה במהירות ואז הוא ייאלץ להוריד את המחיר.

מאידך, ניתן לקנות דירה במינוף, דהיינו לקיחת משכנתא. בישראל ניתן לקחת משכנתא של 70% משווי הדירה. בארה"ב בתקופה לפני משבר הסאב-פריים של 2008, ניתן היה להשקיע רק 10% משווי הדירה ולקחת

משכנתא על 90%, אך מאז הבנקים הקשיחו קצת את התנאים. הבטחונות (margin) בארה"ב על מניות הם 50% ולמי שמחפש את המינוף, יש יתרון בנדל"ן.

המיקום בהשקעות נדל"ן הוא מאוד משמעותי. דירות בתל-אביב עלו יותר מדירות בפתח תקווה, אך מאידך, ההשקעה בתל אביב הייתה יותר גבוהה לאותו גודל של דירה. באופן דומה, דירות במנהטן עלו יותר מדירות בפילדלפיה וגם במנהטן, דירות קונדומיניום שמשקיפות על סנטרל פארק עלו יותר מדירות במידטאון. המחקר והזמן שצריך להשקיע בקניית דירה להשקעה, גדול משמעותית ממה שנדרש בקניית מניות שם רוב המידע קיים במערכות המסחר של ברוקרים מובילים ובאתרים פיננסיים.

איזה השקעה עדיפה

לאורך זמן, התשואות בשוק המניות גבוהות מאשר בשוק הנדל"ן אם כי יש חשיבות באיזה מנייה בחרתם. אף השקעת נדל"ן לא הניבה תשואות דומות לאלו שהשקיעו במייקרוסופט (MSFT), אפל (AAPL) או אמזון (AMZN) בתחילת דרכן, על פני אותה תקופת זמן. בתקופות של משברים גדולים, גם מחירי נדל"ן וגם מחירי מניות יורדים כפי שקרה במשבר הסאב-פריים הגדול של 2008 ומשבר הקורונה COVID-19. העלויות בעסקות נדל"ן גדולות לאין שיעור מאלו שבמניות ובוודאי שאין בהן את אותה נזילות של שוק המניות. בקניית מניות ניתן לצמצם את הסיכון על ידי השקעה במספר רב של מניות, נאמר 20 מניות, עם אותו סכום השקעה שנדרש לקניית דירה אחת. למרות זאת, עניין ההשקעה תלוי גם באופיו של המשקיע והנכונות שלו לקחת סיכונים ויש משקיעים שהשיגו בשוק הנדל"ן תשואות יפות.

*הכותב משמש כעובד בחברת אינטראקטיב שירותי בורסה

בע"מ (להלן: "החברה"). כל האמור והמוצג בכתבה זו ניתן באופן כללי בלבד ואינו מהווה

ייעוץ השקעות ו/או שיווק השקעות ו/או המלצה כלשהי למסחר בשוק ההון המתחשבים בנתונים

ובצרכים המיוחדים של כל אדם וכן אינו מהווה הצעה לרכישת ניירות ערך ו/או נכסים

פיננסים מכל סוג, מדדים וכיו"ב. כמו כן, המידע המוצג בכתבה לעיל אינו מהווה תמריץ

ו/או המלצה ו/או ייעוץ לפעול בדרך כלשהי בשוק ההון. על כן, אין לפרש דבר באמור

בכתבה כהמלצה או ייעוץ לביצוע רכישה או מכירה של כל נייר ערך או נכס פיננסי המוצג

בה. הנתונים המוצגים בכתבה אינם מהווים ערובה או מדד כלשהו לתוצאות ותשואות

עתידיות. הניתוח שבוצע לעיל הינו רק על בסיס מידע פומבי ציבורי וללא שיח עם החברות

המוזכרות. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים

ובצרכים המיוחדים של כל אדם. פעילות בשוק ההון דורשת ידע, הבנת סיכונים ומיומנות.

כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית.

החברה ו/או הכותב עשויים להחזיק חלק מניירות הערך ו/או הנכסים הפיננסיים המוזכרים

לעיל.

.