מאת: עידן סימן טוב, בית השקעות אינטראקטיב ישראל

מניה היא נייר ערך המקנה חלק בבעלות בחברה ומאגד זכויות וחובות כלפי החברה וכלפי בעלי המניות האחרים. חלוקת המניות בין בעלי המניות מייצגת את שיעור הבעלות של כל אחד מהם בחברה. מניות מקנות בדרך כלל זכות הצבעה, זכות להשתתף בחלוקת רווחים, וזכויות בעת פירוק החברה. המניה היא נכס בעל ערך כספי.

המניה הראשונה בעולם הייתה של חברת הודו המזרחית ההולנדית (Dutch East India Company) שהונפקה ב-1602 ונסחרה בבורסת אמסטרדם.

משמעות אחזקת מניות

תאגידים מנפיקים (מוכרים) מניות כדי לגייס כספים להפעלת עסקיהם. המחזיק במניות (בעל מניות) קנה כעת חלק מהתאגיד, ובהתאם לסוג המניות שברשותו, עשוי להיות לו תביעה על חלק מנכסיו ורווחיו. במילים אחרות, בעל מניות הוא כעת הבעלים של החברה המנפיקה. הבעלות נקבעת לפי מספר המניות שבבעלותו של אדם ביחס למספר המניות הקיימות. לדוגמה, אם לחברה יש 1,000 מניות ואדם אחד מחזיק ב-100 מניות, אותו אדם מחזיק ב-10% מנכסי החברה ורווחיה.

בעלי המניות אינם מחזיקים בתאגידים; בבעלותם מניות שהונפקו על ידי תאגידים. אבל תאגידים הם סוג מיוחד של ארגונים מכיוון שהחוק מתייחס אליהם כאל אישים משפטיים. במילים אחרות, תאגידים מגישים מיסים, יכולים ללוות, יכולים להחזיק בנכס, ניתן לתבוע וכו'. הרעיון שתאגיד הוא "אדם" פירושו שהתאגיד מחזיק בנכסיו שלו. משרד תאגידי מלא בכיסאות ושולחנות שייך לתאגיד, ולא לבעלי המניות. הבחנה זו חשובה מכיוון שרכוש תאגידי מופרד מבחינה משפטית מרכושם של בעלי המניות, מה שמגביל את האחריות הן של התאגיד והן של בעל המניות. אם התאגיד פושט רגל, שופט רשאי להורות על מכירת כל נכסיו – אך הנכסים האישיים שלך אינם בסיכון. בית המשפט אפילו לא יכול להכריח אותך למכור את המניות שלך, למרות שערך המניות שלך יירד בצורה דרסטית. כמו כן, אם בעל מניות גדול פושט רגל, היא לא יכולה למכור את נכסי החברה כדי לשלם לנושיה.

בעלי מניות ובעלות על הון

מה שבבעלותם של בעלי המניות בפועל הם מניות שהונפקו על ידי התאגיד, והתאגיד מחזיק בנכסים שבידי חברה. אז אם בבעלותך 33% ממניות החברה, אין זה נכון לטעון שאתה הבעלים של שליש מאותה חברה; במקום זאת נכון לציין שאתה הבעלים של 100% משליש ממניות החברה. בעלי מניות אינם יכולים לעשות כרצונם עם תאגיד או נכסיו.

בעלות על מניות מעניקה לך זכות הצבעה באסיפות בעלי מניות: אם אתה הבעלים של רוב מניות, כוח ההצבעה שלך גדל כך שאתה יכול לשלוט בעקיפין בכיוון של חברה על ידי מינוי הדירקטוריון שלה, לקבל דיבידנדים (שהם רווחי החברה), אם וכאשר הם מחולקים, וזה נותן לך את הזכות למכור את המניות שלך למישהו אחר. הדירקטוריון אחראי להגדלת ערך התאגיד, ולעיתים קרובות עושה זאת על ידי שכירת מנהלים מקצועיים, או נושאי משרה, כגון מנכ"ל.

עבור רוב בעלי המניות הרגילים, החשיבות בלהיות בעל מניות היא שאתה זכאי לחלק מרווחי החברה, שכפי שנראה הוא הבסיס לשווי המניה. ככל שבבעלותך יותר מניות, כך תקבל חלק גדול יותר מהרווחים. עם זאת, מניות רבות אינן מחלקות דיבידנדים, ובמקום זאת משקיעות מחדש את הרווחים בחזרה לצמיחת החברה. עם זאת, הרווחים שנשארו עדיין צפויים לבוא לידי ביטוי בערך המניה.

רוצים להינות מעמלות מסחר נמוכות?

השאירו פרטים ונחזור אליכם!

מניות רגילות מול מניות בכירות

ישנם שני סוגים עיקריים של מניות: מניות רגילות ומניות בכורה. מניות רגילות מזכות בדרך כלל את הבעלים להצביע באסיפות בעלי המניות ולקבל דיבידנדים כלשהם ששולמו על ידי התאגיד כפי שהסברנו עד כאן, לבעלי מניות בכירות אין בדרך כלל זכויות הצבעה, אם כי יש להם תביעה גבוהה יותר על נכסים ורווחים מאשר לבעלי המניות הרגילים. לדוגמא, בעלי מניות בכורה (כגון לארי פייג', מנכ"ל אלפבית [סמבול GOOGL] מקבלים דיבידנדים לפני בעלי מניות רגילים, ולרוב גם דיבידנדים גדולים יותר פר מניה, ויש להם עדיפות על שאר בעלי המניות במקרה שחברה פושטת רגל).

חברות יכולות להנפיק מניות חדשות בכל פעם שיש צורך לגייס מזומנים נוספים. תהליך זה מדלל את הבעלות והזכויות של בעלי המניות הקיימים, ואף לרוב פוגע בשווי של מניה בודדת. לדוגמא, לחברה 100 מניות, המוחזקות שווה בשווה בידי שני בעלים, כלומר לכל אחד מהם 50% מהבעלות. כאשר החברה מנפיקה עוד 100 מניות שנמכרות לאדם שלישי, קטן חלקו של כל אחד משני הבעלים הראשונים ל-25%. תאגידים יכולים גם לעסוק ברכישה חוזרת של מניות מה שיועיל לבעלי המניות הקיימים שכן זה יגרום למניות שלהם לעלות בערכם, ואף יאותת לגבי אטרקטיביות החברה.

העשרה

עולם המניות הוא עולם שלם בפני עצמו, ויש אנשים הנוהגים להגדיר שיאים גם בעולם הזה, מה שצובר עניין רב.

למשל, המניה היקרה בעולם היא המניה של החברה של וורן באפט, ברקשייר האת'אווי (BRK.A), שכן מניה בודדת עולה כ-426 אלף דולר (!).

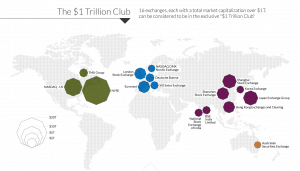

דוגמא נוספת, המניה עם שווי השוק הגדול בעולם היא מניית אפל (AAPL) עם שווי של כ-2.5 טריליון דולר (!).

מניות נסחרות בבורסה, אך הידעתם שישנן מניות ציבוריות שלא נסחרות בבורסאות?

ישנו שוק הנקרא OTC, או בשמו המלא "מעבר לדלפק" (Over-The-Counter). מדובר בשוק, לא בורסה, פרוץ וללא רגולציות, שבו קניות ומכירות של מניות נעשות ע"י עושי שוק. כיוצ"ב, גם העמלות בשוק זה נחשבות גבוהות מאוד יחסית שיכולות להיות בגובה של רבע מהעסקה עצמה ויותר. לרוב, נמצא שם מניות שרוצות להסתיר מידע לגבי הפעילות הכלכלית שלהן או חברות שאין להן ממש פעילות כלכלית, אבל רוצות להרוויח כסף על חשבון משקיעים.

מדי פעם, כאשר חברות מאמינות שמחיר המניה שלהן יקר מדי, מה שעלול להרחיק משקיעים פוטנציאליים מהמניה שלהן כי שווי כל יחידה בודדת יקר מדי לדעתם, הן מבצעות מהלך הנקרא "ספליט". זהו למעשה חלוקת המניה. בתור דוגמא, לחברה "תפוזים בע"מ" יש 100 מניות בשווי 1,000 ש"ח כלומר שווי השוק של החברה הינו 100*1000 = 100,000. כעת, היא מבצעת ספליט 1:2, מגדילה את כמות המניות אל 200, וכתוצאה מכך שווי כל מניה אחת נחתך ב-2 אל 500 ש"ח. עדיין שווי השוק שלה נשאר 100,000 ש"ח. מדובר במהלך שלא פוגע בזכויות הצבעה או בדיבידנדים, כי הוא מסונכרן. במקום כל מניה שנותנת 1% הצבעה, מקבלים 2 מניות שנותנות 0.5% הצבעה כל אחת, כלומר עדיין מקבלים 1% הצבעה.

ישנן חברות שמבצעות למעשה ריברס ספליט, כלומר איחוד מניות. מדובר לרוב בחברות ששווי כל מניה בודדת הוא מתחת לערך מסוים (למשל, מתחת ל-$1 בבורסאות ארה"ב), מה שעלול להעיף את המניה שלהן מהמסחר בבורסה. כך, במקום אחזקת 10 מניות ששוות $0.5 כל אחת, החברה מבצעת ריברס ספליט ביחס 10:1, ומקבלים מניה אחת ששווה $5 על כל עשר מניות שברשותך.

*הכותב משמש כעובד בחברת אינטראקטיב שירותי בורסה

בע"מ (להלן: "החברה"). כל האמור והמוצג בכתבה זו ניתן באופן כללי בלבד ואינו מהווה

ייעוץ השקעות ו/או שיווק השקעות ו/או המלצה כלשהי למסחר בשוק ההון המתחשבים בנתונים

ובצרכים המיוחדים של כל אדם וכן אינו מהווה הצעה לרכישת ניירות ערך ו/או נכסים

פיננסים מכל סוג, מדדים וכיו"ב. כמו כן, המידע המוצג בכתבה לעיל אינו מהווה תמריץ

ו/או המלצה ו/או ייעוץ לפעול בדרך כלשהי בשוק ההון. על כן, אין לפרש דבר באמור

בכתבה כהמלצה או ייעוץ לביצוע רכישה או מכירה של כל נייר ערך או נכס פיננסי המוצג

בה. הנתונים המוצגים בכתבה אינם מהווים ערובה או מדד כלשהו לתוצאות ותשואות

עתידיות. הניתוח שבוצע לעיל הינו רק על בסיס מידע פומבי ציבורי וללא שיח עם החברות

המוזכרות. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים

ובצרכים המיוחדים של כל אדם. פעילות בשוק ההון דורשת ידע, הבנת סיכונים ומיומנות.

כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית.

החברה ו/או הכותב עשויים להחזיק חלק מניירות הערך ו/או הנכסים הפיננסיים המוזכרים

לעיל.

.