מאת: אסף קופפר

ביום שני האחרון, השווקים ברחבי העולם חוו קריסה בעקבות סדרת אירועים ביפן. אחד הגורמים המרכזיים שהובילו לכך הוא הקרי טרייד היפני. הקרי טרייד הוא אסטרטגיה שבה סוחרים לווים כספים בריבית נמוכה במטבע אחד ומשקיעים אותם בנכסים במטבע אחר עם תשואה גבוהה יותר. ביפן, הריבית הייתה נמוכה, בעוד שבארה"ב הריבית עלתה, מה שגרם לסוחרים למכור ין יפני ולרכוש נכסים אמריקאים. עליית הריבית ביפן הפכה את הקרי טרייד לפחות רווחי, והסוחרים החלו למכור נכסים כדי לכסות את החובות שלהם, מה שגרם ללחץ מכירות כבד בשוקי ההון.

ה"קרי טרייד" היא אסטרטגיה פיננסית שבה משקיעים לווים כסף במטבע בעל ריבית נמוכה, כגון הין היפני, ומשקיעים את הכסף בנכסים בעלי תשואה גבוהה במטבע אחר, כגון מניות טכנולוגיה אמריקאיות. הריבית הנמוכה ביפן הפכה את ההלוואות לזולות, והמשקיעים מנצלים את הפערים הללו להשגת רווחים גבוהים. כאשר הין היה חלש, המשקיעים נהנו משער חליפין נמוך, מה שהפך את התשלום בחזרה להלוואות לפחות יקר.

כמו כן, הבנק המרכזי של יפן הודיע על העלאת ריבית נוספת של 0.25%, מה שהחמיר את המצב. בעקבות זאת, הין היפני התחזק, והסוחרים שהחזיקו בהלוואות ביין נאלצו להחזיר את ההלוואות בערך גבוה יותר, מה שהגביר את הלחץ הכלכלי. קריסת השווקים ביפן התפשטה לשווקים הגלובליים, והשפיעה גם על השווקים בארה"ב, שראו ירידות משמעותיות..

העלאת הריבית ביפן שינתה את כללי המשחק עבור משקיעים שהשתמשו באסטרטגיית הקרי טרייד. כאשר הריבית ביפן הייתה נמוכה, המשקיעים יכלו ללוות ין בזול ולהשקיע אותו בנכסים אמריקאים עם תשואה גבוהה. העלאת הריבית הפכה את ההשקעה הזו לפחות משתלמת, והמשקיעים נאלצו למכור נכסים כדי לכסות את חובותיהם ביפן. התוצאה הייתה לחץ מכירות כבד בשווקים, מה שהוביל לירידות חדות.

ההשלכות של השינויים הללו עשויות להיות משמעותיות להמשך הדרך. המשקיעים יעקבו בדריכות אחר הצעדים הבאים של הבנק המרכזי של יפן ושל הבנקים המרכזיים האחרים בעולם. אם ימשיכו להעלות ריביות, אנו עשויים לראות עוד גלים של מכירות בשווקים הגלובליים. מצד שני, אם הבנקים המרכזיים יחליטו להשהות את העלאות הריבית או אפילו להוריד אותן, זה עשוי להוביל להתאוששות מהירה בשווקים.

הקריסה בבורסה היפנית

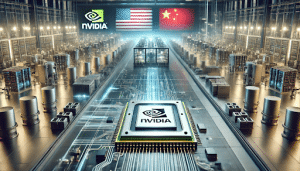

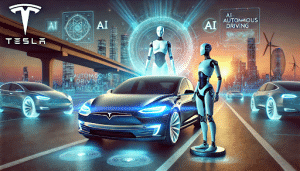

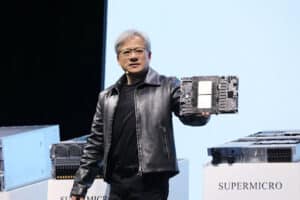

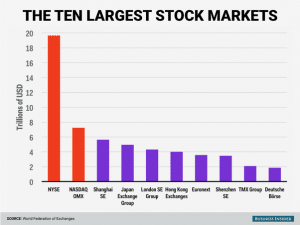

השפעות הקריסה היו מורגשות במיוחד בשוקי המניות האמריקאים, כאשר מדדים מרכזיים כמו הנאסד"ק וה-S&P 500 חוו ירידות חדות של 3.5% ו-2.8% בהתאמה. חברות טכנולוגיה מובילות כמו אפל (AAPL) ירדה ב-5.2%, טסלה (TSLA) ירדה ב-6.5%, ואנבידיה (NVDA) ירדה ב-13% בערכן. גם שוקי המטבעות הדיגיטליים הושפעו, עם ירידות חדות בערך הביטקוין של כ-15%.

לצד הקרי טרייד היפני, ישנם גם חששות גיאופוליטיים שמשפיעים על השווקים. איומים גוברים מאיראן והחיזבאללה על ישראל, יחד עם החשש מהתפרצות מלחמה במזרח התיכון, הגבירו את הלחץ על המשקיעים והובילו לבריחה לנכסים בטוחים כמו זהב, אג"ח ומזומן.

הממשלה היפנית ניסתה להרגיע את השווקים בהודעה כי היא תמשיך לעקוב אחרי המצב ותפעל בהתאם, אך הפחדים מהמשך העלאת הריבית ומהשפעות הקרי טרייד נמשכים. המשקיעים מודאגים מכך שיפן לא תוכל להחזיק ברמות הריבית הנמוכות לאורך זמן, דבר שיכול להוביל לעוד סבבי מכירות ולחץ כלכלי נוסף.

מעבר לכך, ישנם גם גורמים כלכליים נוספים שמשפיעים על השווקים בארה"ב בימים אלו. החששות מהתפרצות של מיתון נוסף בארה"ב גוברים, עם סימנים להאטה כלכלית ומחירי מוצרים שעולים. המדדים הכלכליים מצביעים על חולשה בשוק העבודה ועל ירידה בצריכה הפרטית, מה שמגביר את החששות ממיתון.

השפעת הקרי טרייד ניכרת גם בשוקי ההון האירופיים, עם ירידות חדות במדדים המובילים ובמניות הבנקים המרכזיים. בנוסף, חברות טכנולוגיה ומוצרים דיגיטליים, שהיו מועדפות על המשקיעים בתקופה שלפני הקריסה, חוו ירידות חדות בערכן. המשקיעים מחפשים כיום מקלט בנכסים יותר יציבים באופן יחסי כמו אג"ח ממשלתיות וזהב.

ירידות אלו גרמו למרג'ן קול, שמחייב את המשקיעים הממונפים למכור נכסים כדי לכסות את ההפסדים. הסוחרים שנאלצו למכור את המניות שלהם בארה"ב, במיוחד בסקטור הטכנולוגיה, תרמו ללחץ המכירות בשוק האמריקאי והובילו לירידות חדות נוספות. בסקטור הטכנולוגיה, מניות כמו אפל, טסלה ונבידיה, שהיו פופולריות מאוד בקרב המשקיעים, חוו ירידות חדות.

סוחרים מודאגים ביפן מול מסכי המניות

המצב הזה גרם גם ללחץ מכירות בכפייה ביפן. הבנקים והמשקיעים שהיו חשופים למניות אמריקאיות, נאלצו למכור את המניות שלהם כדי לכסות את החובות שלהם ביפן. זה גרם לירידות בשווקים היפניים ובלחץ נוסף על הכלכלה היפנית. הירידות החדות בסקטור הטכנולוגיה בארה"ב גרמו להפסדים כבדים למשקיעים. הסקטור שהיה ידוע ככזה שמניב תשואות גבוהות הפך לפתע לריסקי יותר, והמשקיעים שנכנסו לשוק בזמן הנכון והצליחו להרוויח הרבה, מוצאים את עצמם היום במצב קשה.

המשמעות של העלאת הריבית ביפן והתחזקות הין היא שמשקיעים צריכים להיות זהירים יותר בשימוש באסטרטגיות ממונפות ולהיות מוכנים לתנודות חדות בשווקים. הירידות בסקטור הטכנולוגיה מדגישות את החשיבות של בחינת האסטרטגיות השקעה מחדש והתאמתן למצב הכלכלי המשתנה. בנוסף, על המשקיעים להיות ערוכים למקרים של מרג'ן קול ולנהל את הסיכונים שלהם בצורה מחושבת יותר. השוק האמריקאי מתמודד כעת עם לחץ מכירות כבד, והמשקיעים ממתינים לראות אם יהיו שינויים נוספים במדיניות הריבית של הבנקים המרכזיים בעולם. כל שינוי פתאומי בריבית עלול לגרום לתנודות חדות בשווקים וללחץ נוסף על המשקיעים. המשקיעים צריכים להיות מוכנים לתרחישים שונים ולבחון את האסטרטגיות שלהם בהתאם.

ההשפעה לא נעצרה כאן. גם ביפן, הסוחרים הממונפים נאלצו למכור נכסים כדי לכסות את החובות שלהם, מה שהוביל ללחץ מכירות נוסף בשוק היפני. הבנקים היפנים, שנחשפו להלוואות אלו, סבלו גם הם מהפסדים כבדים. המשמעות היא שהקריסה בשווקים האסיאתים הובילה לשרשרת תגובות גלובליות, כששווקים נוספים נפגעים. המשמעות הרחבה יותר היא שהשווקים הגלובליים הופכים לפגיעים יותר, כל שינוי במדיניות הריבית של בנקים מרכזיים יכול להשפיע בצורה נרחבת על השווקים ולהוביל לתגובות שרשרת. המשקיעים צריכים להיות מודעים לסיכונים ולהיערך בהתאם.

בנוסף להשפעות המידיות על השווקים, ההשלכות ארוכות הטווח של העלאת הריבית ביפן וההתחזקות של הין מול הדולר מעוררות דאגות נוספות. התגברות המתח הכלכלי העולמי מראה כי המשקיעים צריכים להיות זהירים יותר ולקחת בחשבון סיכונים נוספים. אסטרטגיות כמו הקרי טרייד, שהיו רווחיות במשך תקופה ארוכה, עלולות להיחשב כלא יציבות בתנאים המשתנים.

העלאת הריבית ביפן והתחזקות הין גרמו למשקיעים להימנע מהשקעות ממונפות ולהיות יותר זהירים. כאשר הין התחזק, העלויות של הלוואות יפניות עלו, מה שהפך את ההשקעות שנעשו באמצעות אותן הלוואות לפחות רווחיות. המשקיעים נאלצו להתמודד עם הפסדים כואבים בשוק האמריקאי, בעיקר בסקטור הטכנולוגיה, שעד כה היה בין המרוויחים הגדולים של האסטרטגיה.

במקביל, התחזקות הין עלולה להפוך את השוק היפני לפחות אטרקטיבי להשקעות חוץ. המשקיעים עלולים להעדיף עכשיו לחפש הזדמנויות בשווקים אחרים, מה שעלול להוביל לירידות נוספות בשוק היפני. דבר זה יצר מעגל של הפסדים והגביר את הלחץ על הכלכלה הגלובלית. השינויים במגמות ההשקעה ובתנועות ההון מביאים לחשיבה מחדש על האסטרטגיות הפיננסיות של משקיעים ומוסדות.

בסיכומו של דבר, העלאת הריבית ביפן וההשלכות שלה על השווקים האמריקאיים והיפניים מדגימות את השבריריות של הכלכלה הגלובלית ואת הצורך בהסתגלות מהירה לשינויים. המשקיעים צריכים להיות מוכנים להתמודד עם תנודות חזקות ולהתאים את האסטרטגיות שלהם למציאות הכלכלית המשתנה. ההבנה של הקרי טרייד וההשפעות שלו על השוק יכולה לעזור למשקיעים להיות מוכנים טוב יותר לתנאים הכלכליים המשתנים ולמנוע הפסדים כבדים בעתיד.

מקורות:

מתוך ערוץ היוטיוב של מיט קווין

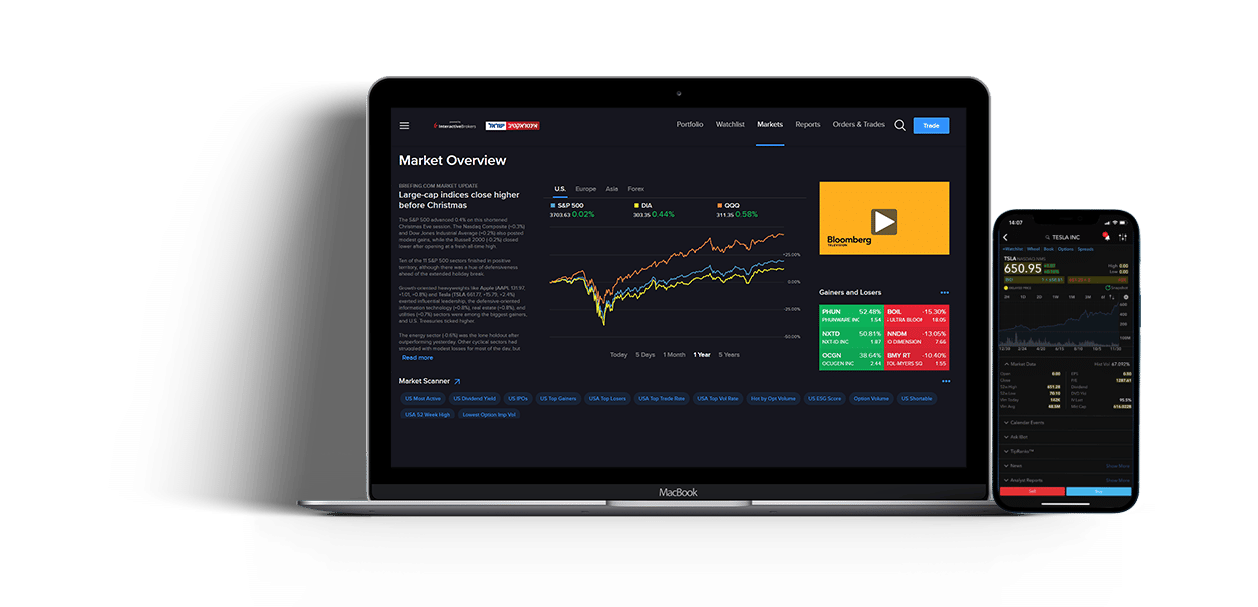

*הכותב משמש כעובד בחברת אינטראקטיב שירותי בורסה

בע"מ (להלן: "החברה"). כל האמור והמוצג בכתבה זו ניתן באופן כללי בלבד ואינו מהווה

ייעוץ השקעות ו/או שיווק השקעות ו/או המלצה כלשהי למסחר בשוק ההון המתחשבים בנתונים

ובצרכים המיוחדים של כל אדם וכן אינו מהווה הצעה לרכישת ניירות ערך ו/או נכסים

פיננסים מכל סוג, מדדים וכיו"ב. כמו כן, המידע המוצג בכתבה לעיל אינו מהווה תמריץ

ו/או המלצה ו/או ייעוץ לפעול בדרך כלשהי בשוק ההון. על כן, אין לפרש דבר באמור

בכתבה כהמלצה או ייעוץ לביצוע רכישה או מכירה של כל נייר ערך או נכס פיננסי המוצג

בה. הנתונים המוצגים בכתבה אינם מהווים ערובה או מדד כלשהו לתוצאות ותשואות

עתידיות. הניתוח שבוצע לעיל הינו רק על בסיס מידע פומבי ציבורי וללא שיח עם החברות

המוזכרות. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים

ובצרכים המיוחדים של כל אדם. פעילות בשוק ההון דורשת ידע, הבנת סיכונים ומיומנות.

כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית.

החברה ו/או הכותב עשויים להחזיק חלק מניירות הערך ו/או הנכסים הפיננסיים המוזכרים

לעיל.

.