מאת: עידן סימן טוב, בית השקעות אינטראקטיב ישראל

טרנד התשלום החדש הוא תוצר פינטק האחרון. האם הבנקים יכולים להסתגל ולעמוד בקצב המוגבר של הביקוש למסחר האלקטרוני (איקומרס) ושירותי הטכנולוגיה החמים?

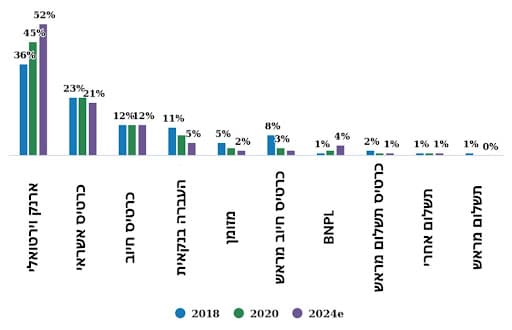

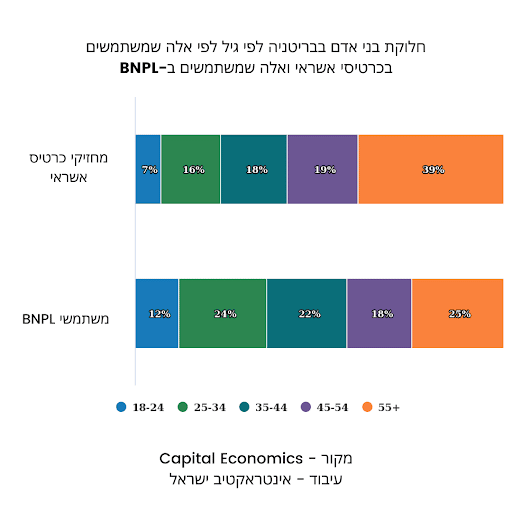

תוצר הפינטק החדש נשמע פשוט: קנה מוצר, קח אותו הביתה, הגדר תשלומים לאחר מכן. במילים אחרות, אתה יכול להזמין מוצר שאתה רוצה הביתה, ולשלם עליו בעיקר אחר כך ובתשלומים, מבלי לקבוע הקצאת תשלום מראש שתפגע במסגרת, ובניגוד לכרטיסי אשראי, אין עמלות גבוהות שאוכלות מכספך. עם זאת, השינויים שהחידוש הזה עשוי להביא למגזר הפיננסי הם הכל חוץ מפשוט. למעשה, פלטפורמות "קנה עכשיו, שלם אחר כך" (BNPL) שאומצו עד כה, בעיקר על ידי מילניאלס (בני 25-40) וזומרס (בני 9-24), משנות את האופן שבו אנשים קונים ומדרבנות מוסדות פיננסיים לעמוד בקצב.

תחום ה-BNPL הוא אחד ממגזרי המסחר האלקטרוני הצומחים ביותר באירופה ובאוסטרליה, והוא מתרחב ברחבי ארה"ב. ג'וליה אורורה מיאוטו, אנליסטית מניות אירופאיות של מורגן סטנלי: "אנחנו מצפים ש-BNPL יגדל מהר יותר מכרטיסי אשראי מסורתיים באירופה. אנחנו חושבים שזה מתווסף למגמה של פינטקים שגוזרים בצורה עקבית מהנתח של בנקים שונים באירופה."

המשמעות היא פגיעה פוטנציאלית בחברות שירותים פיננסיים קלאסיות שצריכות להתחרות כדי להציע שירותים דומים ללקוחות קיימים, תוך הסתגלות (ואימוץ) לסוג זה של "פינטק מימון קמעונאי" כדי להגדיל את בסיס הלקוחות שלהן.

חברות שירותי BNPL ישראל ממשיכות לקחת נתח שוק בתחום ההוצאות הצרכניות, ובצורה עקבית. הבנקים צריכים להגיב או להסתכן באובדן נתח נוסף. לפי מורגן סטנלי, כ-6% מהכנסות הבנק מגיעות מכרטיסי אשראי ברחבי אירופה. חברות BNPL ממשיכות לקחת נתח שוק בתחום ההוצאות הצרכניות לאור ההצעות הזולות שלהן לצרכנים. ג'וליה אמרה: "לטווח הארוך, אנו מדגישים את החשיבות של בנקים באירופה להפיץ הצעה דומה, ולפתח אפליקציות שמסוגלות למשוך לקוחות." כדי לא להיות מובסים בתחום הטכנולוגי, מספר גופים פיננסיים יצרו שותפויות ורכישות בולטות עם חברות BNPL, תוך שהם מציעים תוכניות תשלומים והצעות דומות אחרות לצרכנים.

מדוע "קנה עכשיו, שלם אחר כך" פופולרי?

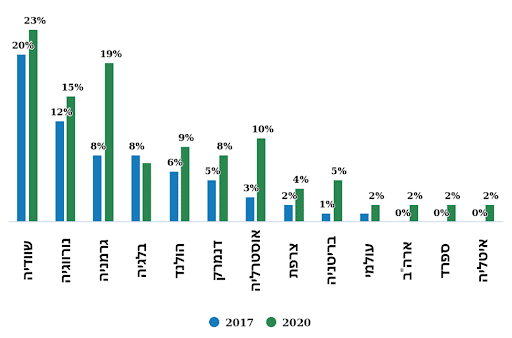

תחום BNPL מייצגת כיום רק חלק קטן מכלל הרכישות המקוונות העולמיות – 2% בארה"ב, 7% באירופה, 10% באוסטרליה – אבל מדובר בתחום צומח. אנליסטים וכלכלנים בכירים אומרים שאי אפשר לזלזל בצמיחה הפוטנציאלית ממעבר הדורות לחדשנות הזו.

נכון להיום, תחום ה-BNPL מייצג כרגע רק 2% מכל הרכישות המקוונות העולמיות.

עם זאת, מדובר בתחום הצומח ביותר בעולם, עם מספר שווקים באירופה שהגיע לאחוז ההטמעה הגבוה ביותר (במיוחד שוודיה וגרמניה).

בדו"ח של מורגן סטנלי "How a ‘Youth Boom’ Could Shake Up Spending Trends", צויין כי 73 מיליון מילניאליס (בני 25-40) ו-78 מיליון זומרס (בני 9-24) בארה"ב יהיו בעתיד "עמודי התווך של צמיחת התמ"ג". זה מצביע על השלכות משמעותיות על קמעונאים במספר קטגוריות, כולל תעשיות המזון והמשקאות, האלקטרוניקה והנסיעות – וכמובן פינטק.

קונים צעירים רבים בעלי חשיבה דיגיטלית השתמשו זמן רב בתשלומי עמית לעמית (P2P), והנתח הכולל של ההוצאה הקמעונאית על ידי מילניאלס וזומרס צפוי להיות גבוה כמו זה של דור X (בני 41-56) ודורות מבוגרים יותר עד 2030 ברחבי בריטניה, אוסטרליה וארה"ב.

הסיבות שהמוניטין והשיווק של BNPL מהדהדים עם מילניאלס וזומרס:

- פשטות ועלות (הם לא גובים ריבית, ועמלות איחור חלות רק אם לקוחות מחמיצים תשלומים).

- אפליקציות מתקדמות המספקות תכונות מרובות כמו רשימות משאלות, הצעות ממוקדות וכלים לחישוב ולניתוח תקציב.

- המוצרים מסופקים על ידי המוכר, והספקים לוקחים על עצמם את סיכון האשראי.

צמיחה גבוהה, תחרות גדולה?

חברות פינטק גייסו יותר מ-80 מיליארד דולר ברחבי העולם ו-19 מיליארד דולר באירופה רק מתחילת השנה, מה שעקף את סך ההכנסות של הקרנות להשקעה במגזר בהשוואה לתקופה המקבילה אשתקד. חברות BNPL גייסו 2.95 מיליארד דולר מתחילת השנה באירופה, לפי Pitchbook וחטיבת האנליזה של מורגן סטנלי. בין חברות פינטק המובילות בעולם בתחום BNPL ניתן למצוא את Affirm, Sezzle, Afterpay, Splitit, Perpay, PayPal Pay, Klarna.

המובילה בתחום היא אפירם (AFRM). אפירם נוסדה ב-2012, והמטה שלה ממוקם בסן פרנסיסקו, קליפורניה. נכון להיום היא שווה 36 מיליארד דולר. במסגרתה בוצעו מעל 17 מיליון עסקאות. בין מה שמציעה החברה זה אי תשלום עמלות איחור, ניתן לשלם באתרים ובחנויות, ניתן לבחור את מועד התשלום והגבלת קנייה עד $17,500. החסרונות הן שהעמלות על עסקאות יכולות להיות יקרות, ואין כרטיס אשראי כלשהו. רוב ההלוואות מוחזרות תוך 3 עד 12 חודשים ללא תשלום על איחור.

חברה שנייה בקטגוריה היא סיזל (SEZNL). סיזל נוסדה ב-2016, והמטה שלה נמצא במינאפוליס, מינסוטה. נכון להיום היא שווה 670 מיליון דולר. החברה מתפקדת בעיקר בקנדה ובארה"ב. יש לה מעל 3.2 מיליון לקוחות, ובמסגרתה פועלים מעל 44,000 עסקים. כמו אפליקציות BNPL רבות, היא דורשת לפחות 25% מהתשלום מיידית, ועוד 3 תשלומים כאשר כל אחד הוא כל שבועיים אחר כך. עם זאת, סיזל מאפשרת ללקוחותיה לקבוע מחדש תשלומים עד שבועיים מאוחר יותר, מה שהופך אותה לחברה גמישה לתשלומים ללקוחותיה. אבל, כל דחייה של תשלום תגרור עמלת דחייה על סך $5.

החברה השלישית היא פייפאל (PYPL). החברה נוסדה ב-1998, והמטה שלה בסן חוזה, קליפורניה. נכון להיום היא שווה 216 מיליארד דולר. היא מציעה שירותי BNPL באמצעות PayPal Pay in 4. מדובר באחת מחברות תשלומים דיגיטליים הראשונות שאי פעם יצאו. היא התרחבה לתשלומים דיגיטליים והעברות כספיות, ברמה שהפכה לאחת מהחברות הפיננסיות המוכרות בעולם. היתרון הענק שלה זה שניתן להשתמש בה למיליוני אתרים וחנויות דיגיטליות מכיוון שהיא ענקית ומוכרת. החיסרון שלה זה שהיא מציעה BNPL במסגרת של עד $1,500. נכון להיום, היא מציעה את השירות הזה רק לתושבי ארה"ב.

החברה הרביעית ומעניינת לא פחות היא אפטרפיי (AFTPF). החברה נוסדה רק ב-2017, והמטה שלה במלבורן, אוסטרליה. נכון להיום, היא שווה 23.6 מיליארד דולר. החברה פועלת בניו זילנד, אוסטרליה, ארה"ב, קנדה ובריטניה. יש לה כ-14.6 מיליון לקוחות ברחבי העולם. היא עובדת עם 85,000 עסקים המאפשרים מגוון אפשרויות. מדובר בתוכנה שיעילה במיוחד לסטודנטים כי היא מפעילה אלגוריתמים AI לטובת חישוב האם משתלם ללקוחותיה לרכוש את המוצר, ואף מאפשרת פיצול תשלומים במעל $100 ל-4 תשלומים נפרדים. היא לא גובה עמלות כלשהן אם משלמים בזמן, ואף שולחת תזכורות לגבי מועד חיוב. בין החסרונות המהותיים שלה זה שאפטרפיי עלולה לדחות הזמנות (בגלל אלגוריתמים שהיא מפעילה, כפי שצויין לעיל), ועמלות איחור בגין אי תשלום בזמן שעלולות להגיע עד ל-25% משווי העסקה.

ככל שקיימות יותר שיטות תשלום אלטרנטיביות (APM), כך צורת התשלומים הופכת למורכבת יותר עבור המוכר, משהו שמוכרים עוסקים בדרכים להסתגל אליו. כבר היום יש שינויים גדולים בפלח הקמעונאי, שבו הצמיחה בנפח הסחורה הגולמית (כלומר, מכירות הקמעונאים שחברות BNPL גובות עליהן מרווח) הגיעה ל-90% משנה לשנה עבור פלטפורמות ה-BNPL העולמיות. התוצאות מניבות הערכות שווי גבוהות, למרות שמספר ספקי BNPL מפסידים כסף כשהם רודפים אחר צמיחה.

בנקי ענק באירופה ובארה"ב רואים ב-BNPL בתור אמצעי תשלום חלופי (APM). עבור אנליסטים, זה אומר ש-BNPL והמורכבות של צורת התשלומים עשויים להאיץ עם יותר APMs שייכנסו לשוק. אנדריי סטדניק, אנליסט המניות של מורגן סטנלי שאחראי על מחקר הפיננסים החוץ-בנקאי האוסטרלי: "בטווח הקצר, אנו רואים השפעה מוגבלת על רווחי הבנקים, הקשורה בעיקר לצמיחה איטית יותר בכרטיסי אשראי. בטווח הארוך, לעומת זאת, אנו רואים סיכון גדול יותר, ואנו מדגישים את החשיבות עבור הבנקים של פיתוח אפליקציות שמסוגלות למשוך לקוחות".

בעוד שאנליסטים בכירים מצפים לצמיחה גבוהה, הם מזהירים מפני התעלמות מהסיכון הרגולטורי שכבר נראה בעולם. ובכל זאת, הם מאמינים שהמשקיעים צריכים להתמקד בהזדמנות החדשה ובהשפעה הפוטנציאלית לטווח ארוך יותר על בעלי תפקידים, שכן אימוץ המוני יכול להשפיע מהותית לחיוב על מספר תחומים.

מקורות:

- Morgan Stanley Research

- Finews.com

- Investopedia

- Yahoo! Finance

- Bloomberg

- Capital Economics

*הכותב משמש כעובד בחברת אינטראקטיב שירותי בורסה

בע"מ (להלן: "החברה"). כל האמור והמוצג בכתבה זו ניתן באופן כללי בלבד ואינו מהווה

ייעוץ השקעות ו/או שיווק השקעות ו/או המלצה כלשהי למסחר בשוק ההון המתחשבים בנתונים

ובצרכים המיוחדים של כל אדם וכן אינו מהווה הצעה לרכישת ניירות ערך ו/או נכסים

פיננסים מכל סוג, מדדים וכיו"ב. כמו כן, המידע המוצג בכתבה לעיל אינו מהווה תמריץ

ו/או המלצה ו/או ייעוץ לפעול בדרך כלשהי בשוק ההון. על כן, אין לפרש דבר באמור

בכתבה כהמלצה או ייעוץ לביצוע רכישה או מכירה של כל נייר ערך או נכס פיננסי המוצג

בה. הנתונים המוצגים בכתבה אינם מהווים ערובה או מדד כלשהו לתוצאות ותשואות

עתידיות. הניתוח שבוצע לעיל הינו רק על בסיס מידע פומבי ציבורי וללא שיח עם החברות

המוזכרות. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים

ובצרכים המיוחדים של כל אדם. פעילות בשוק ההון דורשת ידע, הבנת סיכונים ומיומנות.

כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית.

החברה ו/או הכותב עשויים להחזיק חלק מניירות הערך ו/או הנכסים הפיננסיים המוזכרים

לעיל.

.