הימים הורודים של התאוששות השוק לאחר הקורונה כבר מאחורינו, הדולרים שהודפסו בשנת 2020 כבר הספיקו להיכנס ולצאת מכיסם של האמריקאים וכעת כולנו מתמודדים עם ההשלכות, כאשר תנודתיות השוק ממשיכה להכות את המדדים ולנגוס בתשואה השנתית. אנחנו באינטראקטיב ישראל, כחלק מהאמונה שלנו בהנגשת התוכן המקצועי ביותר ללקוחותינו ויצירת שיח אחראי בשווקים הפיננסים, חושבים שאין עיתוי מדויק יותר לדבר על פיזור ההשקעות בפורטפוליו שלכם, למה זה חשוב ואיך זה עשוי להגן על היקר לכם מכל גם בימים פחות זוהרים בשווקים הפיננסים? חדשות טובות, בכתבה הבאה נלמד כיצד להגן על תיק ההשקעות שלכם בצורה המיטבית.

לפני שנתחיל, אולי כדאי שנדבר בכלל על למה חשוב לשמור על פיזור בתיק ההשקעות שלכם, מדוע זה דבר בריא עבורנו ואיך לאורך ההיסטוריה אותו פיזור גרם להגנה משמעותית בתיקי ההשקעות ומניעת אסונות פיננסים אישיים למשקיעים פרטיים, לקרנות גידור ולבתי השקעות.

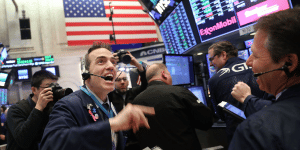

כשהשוק ממשיך לעלות לאחר ירידה ממושכת, ואנשים רבים נכנסים לשוק המניות כשהוא נמצא בנקודת צמיחה, מן הסתם שכולם מרוצים, מכיוון שכולם נהנים ממחירים ״זולים״ יותר ו״מנצלים״ את העובדה שאותן חברות נמצאות במשבר זמני. אם נחשוב על תקופת הקורונה, כל אחד מאיתנו יוכל לחשוב לפחות על שני סקטורים שנפגעו ועל יותר מ-10 מניות אשר כמעט באופן וודאי נפגעו מאוד עם פרוץ מגפת הקורונה, ניתן למנות בין היתר בנקים, חברות תעופה וגם חברות טכנולוגיה שבתחילת המשבר מצאו את עצמן בעיצומו של חוסר וודאות.

במקרים שכאלה, משקיעים אשר החליטו להתמקד בסקטור אחד, כגון סקטור התיירות הכולל בתוכו ענפים כמו תעופה, קרוזים, מלונאות ועוד חברות אשר מתעסקות בתעשיית התיירות, מצאו את התיק שלהם בעיצומו של תיקון מאסיבי של לפחות 20% באופן גורף על כלל המניות בתיק. מדובר בתיקון משמעותי ביותר שהיה יכול להימנע בקלות דרך פיזור נכון בתיק ההשקעות.

אז איך עושים פיזור השקעות נכון בתיק שלכם?

פיזור סקטוריאלי

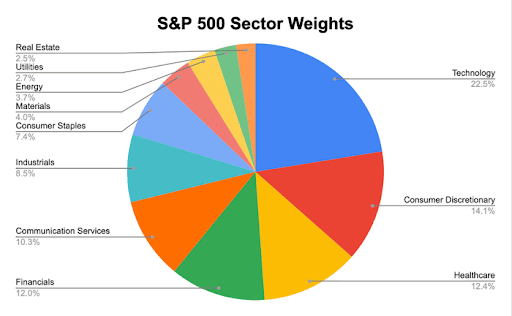

אחת הדרכים הפשוטות ביותר והבסיסיות ביותר לגיוון בתיק המניות שלכם הוא קודם כל פיזור סקטוריאלי. אם נחזור לתרחיש הקורונה, בו ענפים שלמים כמו מסעדנות, מלונאות, תיירות ותעופה נפגעו כמעט לחלוטין, משקיע נבון ואחראי אשר פיזר את השקעותיו בין הסקטורים באופן סביר היה יכול למנוע קריסה של תיק ההשקעות. אם ניקח תסריט שבו משקיע מסוים נחשף כמעט ב-100% למניות תעופה, קרוזים ותיירות, אך מחליט בעת המשבר לקנות מניות טכנולוגיה ומניות פיננסים כגון בנקים וגופים דומים, ביצועי התיק היו יכולים להיות מוצלחים הרבה יותר ויתכן אף להכות את המדד. חשוב להבין שברגע שמפזרים את ההשקעות שלנו בצורה נבונה בין הסקטורים, לא רק מפחיתים את הסיכון בימי משבר, אלא גם נחשפים לתעשיות שונות ומכירים חברות נוספות. לכל סקטור יש את החוקים שלו וכמו שכולנו יודעים, המגרש הפיננסי שנקרא וול סטריט מכיל אלפי חברות שמתעסקות במאות תעשיות שונות. לכן, פיזור סקטוריאלי לא רק יכול להציל את תיק המניות שלכם, אלא להפוך אתכם למשקיעים טובים יותר שמכירים סקטורים שונים בשוק.

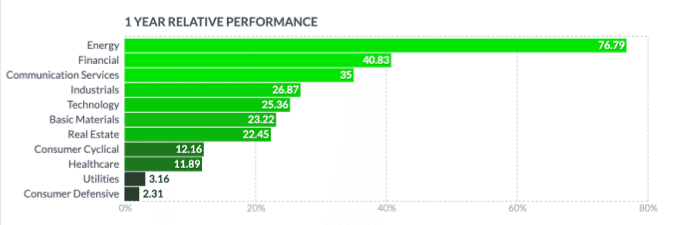

למקרה ואתם לא יודעים, מדד ה-S&P 500 מכיל חברות מ-11 סקטורים עיקריים. כפי שניתן לראות בביצועים השנתיים של מגוון הסקטורים שלפניכם, סקטור האנרגיה הציג את הביצועים המרשימים ביותר ואחריו סקטור הפיננסים. תתארו לכם שכל תיק המניות שלכם היה מושקע בסקטור ה-Consumer Defensive שביצועיו השנתיים הסתכמו בפחות מחמש אחוז. מדובר בהשקעה נקודתית וספציפית ביותר, ובהנחה ואותו משקיע היה מפזר את השקעותיו בין הסקטורים ובוחר במניות אנרגיה, פיננסים וטכנולוגיה ככל הנראה היה משיג תשואה גבוהה יותר באופן משמעותי.

פיזור שוקי

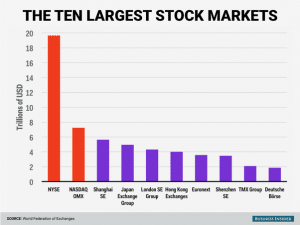

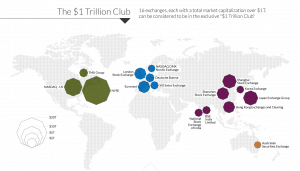

אחד הדברים היותר מדהימים שאפשר לעשות הודות לתהליך הגלובליזציה הוא האפשרות להיחשף למניות ממגוון מדינות ברחבי העולם, המציעות אפשרויות שונות וגישות שונות דרך תהליכים מדיניים שונים אשר יכולים לספק הזדמנויות מעניינות ומגוונות בשווקים. כחלק מאסטרטגיית השקעות נבונה ואחראית, הכוללת פיזור סקטוריאלי, ניתן לשקול גם פיזור בין שווקי העולם. לאורך ההיסטוריה של כלכלות העולם, כולנו נוכחנו למגוון משברים פיננסים אשר אירעו מסביב לעולם ויצרו הזדמנויות חדשות בשווקים חדשים. בנוסף לכך, כלכלות העולם מאפשרות לנו הזדמנויות מעולות להצטרף למהפכות ורפורמות שנעשות במדינות השונות, וכך ליהנות מהזדמנויות חדשות בשווקים. אם ניקח לדוגמה את בורסת הונג קונג (HKEX) שמקדמת את המסחר בה דרך יצירת קשרים מסביב לעולם ושיתופי פעולה מעניינים על מנת להזרים הון לשווקים המקומיים ולתרום לפיתוחם. דוגמה נוספת מעניינת לא פחות היא השוק האירופאי שמשקיעים רבים מוצאים בו עניין רב, בשל השוני במדיניות הכלכלית מארה״ב.

אם הסיבות האלה לבדן לא מספיקות לכם על מנת להשתכנע ולגוון את תיק ההשקעות שלכם במגוון שווקים, מה תאמרו על זיהוי הזדמנויות בשלב מוקדם יותר? קחו לדוגמה את מניית ניו (NIO) ו/או עליבאבא (BABA) וחברות נוספות שהחלו להיסחר בבורסות אסיה ומאוחר יותר התקדמו לשווקי ארה״ב. ברור לכולנו שמשקיעים רבים הבינו את ההזדמנות הטמונה באותן חברות, הרבה לפני המשקיעים הזרים, אשר לא מכירים את השוק המקומי באותה הרמה. מדובר בשירותים שכולנו מכירים כמו Uber או Doordash אצל האמריקאים, ו-Ali Pay ו-Meituan אצל הסינים.

הסיבה האחרונה ולדעתנו אולי המשמעותית ביותר לגיוון שוקי בתיק ההשקעות שלכם, היא בעיקר בעקבות ביצועים שונים של מדדים מובילים מסביב בעולם לאורך הזמן. בתמונה שלפניכם, תוכלו לצפות בביצועים של מדדים מובילים בעולם לאורך השנים. שימו לב להבדלים בתשואות לאורך תקופות שונות:

לשם ההשוואה, מדד ה-S&P 500 האמריקאי השיג תשואה של כמעט 21% מתחילת שנה, זאת לעומת הדאקס הגרמני שהשיג תשואה שנתית של ״רק״ 7%. אנחנו חושבים שהתמונה מספיק ברורה, גיוון שוקי בתיק ההשקעות שלכם הוא בהחלט דבר בריא, אשר מפצל את הסיכונים גם במישור המדיני-כלכלי-אסטרטגי.

פיזור במכשירים פיננסים

כבר דיברנו על פיזור סקטוריאלי וכמובן שעל פיזור בין השווקים הפיננסים השונים ברחבי העולם, אבל מה עם פיזור במכשירים פיננסים? בואו נצלול לעומק הדברים:

פיזור במכשירים פיננסים בתיק ההשקעות שלכם אומר שלא תשקיעו במניות בלבד, אלא בסוגים שונים של נכסים, זאת על מנת לגדר את התיק שלכם ולהגביר את הגיוון בו. יש מגוון דרכים לבצע פיזור במכשירים פיננסים בתיק ההשקעות שלכם:

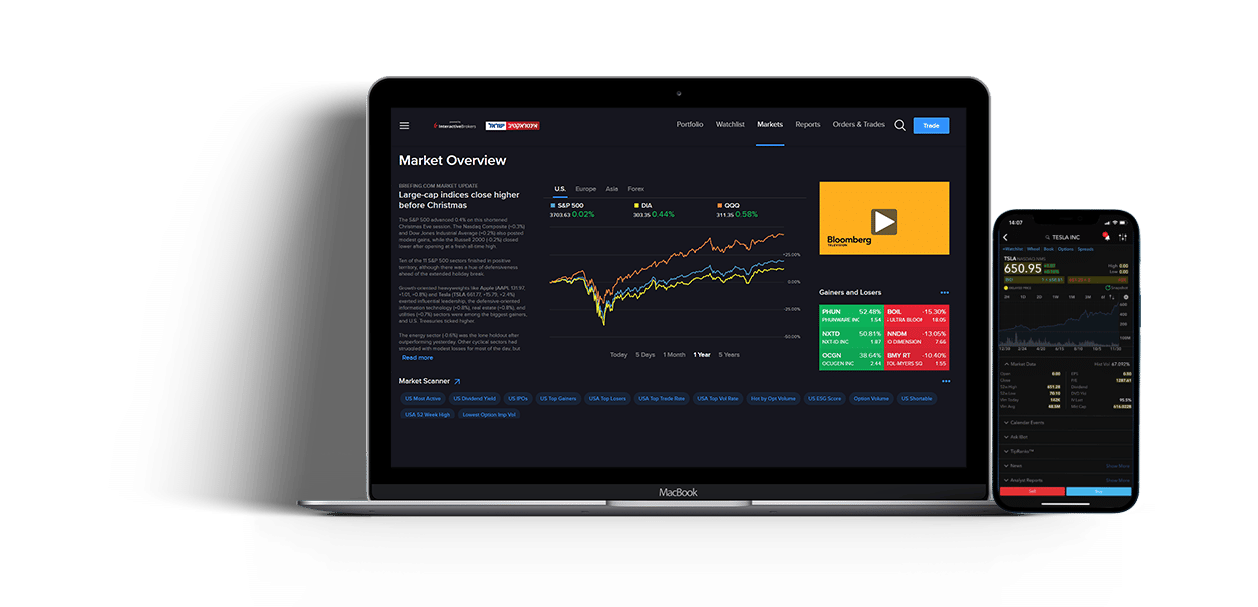

- תעודות סל \ ETF: למי שלא מכיר תעודות סל, אפשר לחשוב עליהן כסל של מניות המכיל קבוצות מסוימות של מניות, בדרך כלל בעלות מכנה משותף, למשל באותו סקטור או אותה תעשייה, ומאפשרת לנו לרכוש קבוצת מניות בתור ״מניה״ אחת. בהנחה ורכשנו את תעודת הסל, בעצם רכשנו את האחזקות באותה התעודה, כך שלצורך העניין תעודת סל שמתעסקת טכנולוגיה יכולה לרכוש את 10 חברות הטכנולוגיה הגדולות בעולם, באחוזים שונים בתיק. זה יכול להתאים למשקיעים אשר אין ביכולתם לרכוש מניות שלמות של חברות עם מחיר מניה גדול (אמזון או שופיפיי למשל). מעבר לכך, כמובן שאנחנו מפצלים את הסיכון בתיק המניות שלנו, כך שבמידה ומניה מסוימת תתרסק, נפסיד רק את החלק היחסי של ההחזקה שלנו בתעודה ולא כפי שהיינו מפסידים בהחזקה ישירה של המניה. בנוסף, אחת הדרכים הפופולריות להשקעה בשוק ההון היא דרך מדדים, אשר בעצם מכילים קבוצת מניות, בדרך כלל לפי שווי השוק שלהן והשוק בו הן נסחרות. בין המדדים המוכרים תוכלו למצוא את ה-S&P 500, DAX FTSE100 ועוד מגוון מדדים ברחבי העולם. לכולם קיימות תעודות עוקבות כגון QQQ אשר עוקבת אחרי מדד הנאסד״ק או SPY אשר עוקבת אחר מדד ה-S&P 500.

- מניות: אחת הדרכים הפופולריות ביותר להשקיע בחברה מסוימת, דרך חשיפה ישירה. תיק השקעות שמורכב כולו ממניות הוא לא דבר טוב או רע, אנחנו רק נבהיר שהחזקת תיק שכולו מניות = חשיפה ישירה לנכסים פיננסים ולחברות, כך שבמידה ואותה חברה קורסת או נמצאת בתקופה רעה, הדבר משפיע באופן ישיר על המניה ולפעמים על כלל הסקטור, לכן חשוב לזכור את מה שכתבנו עליו בתחילת הכתבה אודות פיזור שוקי וסקטוריאלי.

- תעודות עוקבות נכסי קריפטו: כולנו מכירים את עלייתה של תעשיית הקריפטו ואין משקיע אחד שלא נתקל במילה ״ביטקוין״ או ״קריפטו״ בשנה האחרונה. לאור ההצלחה הגדולה, חברות רבות אשר מפורסמות בשל תעודות הסל שלהם התחילו להנפיק תעודות אשר עוקבות אחרי נכסי קריפטו כגון ביטקוין ואית׳ריום ובעצם מאפשרות חשיפה אליהם. הדבר בעצם הופך את תיק ההשקעות שלכם למגוון מאוד ומאפשר לכם להיחשף לשוק חדש לחלוטין. כדאי להכיר היטב את תעשיית הקריפטו לפני שרוכשים תעודה עוקבת, שכן הקורלציה בין התעודה לבין המטבעות לא תמיד מושלמת ותעשיית הקריפטו תנודתית ביותר.

- סחורות: מסחר בסחורות הופכת את התיק שלכם למגוון במיוחד, בעיקר בשל הסיבה שיש הרבה סחורות בשוק. תוכלו לסחור במגוון סחורות כגון זהב, כסף ופלטינה או תירס, אורז, חיטה. מסחר בסחורות הינו פחות פופולרי בקרב סוחרים, אבל הוא לגמרי אפשרי לפיזור בתיק המניות.

- אג״חים: אגרת חוב היא למעשה התחייבות לתשלום המונפקת על ידי הלווה למשך פרק זמן קצוב. לרוב, האג"ח משלמת למלווים (משקיעים מוסדיים ופרטיים) ריבית תקופתית, בנוסף להחזר הקרן בסוף תקופה ההתחייבות. באפשרותנו לרכוש מגוון סוגים של אג״ח כגון אג"ח ממשלתיות, אג"ח מוניציפליות ואג"ח קונצרניות. חשוב לזכור, אג״חים הם מוצר השקעתי שונה ממניות בעל מאפיינים שונים ולעיתים גם התנהגות שונה מאפיק המניות.

לסיכום, פיזור ההשקעות בתיק המניות, דרך מגוון משתנים כפי שציינו במהלך הכתבה, עשוי לסייע לכם להגן על תיק המניות בימים בהם השווקים נמצאים בעיצומם של ירידות בעקבות שינויים במצב הכלכלי הגלובלי או משברים בריאותיים שמשביתים סקטורים מסוימים. כפי שאמרנו, יש מגוון דרכים לפזר את ההשקעות שלכם, החל מסקטורים לשווקים שונים ועד מכשירים פיננסים שונים. אם הגעתם לפסקת הסיכום של המאמר המקיף הזה, שכל מטרתו היא להרחיב את אופקיכם בעולם ההשקעות ולעזור לכם להבין את עולם ניהול הסיכונים, סביר להניח שאתם מבינים מהו הרעיון המרכזי של פיזור בתיק ההשקעות – ניהול סיכונים בתיק ההשקעות שלכם.

מקורות:

– Finviz

– TWS

*הכותב משמש כעובד בחברת אינטראקטיב שירותי בורסה

בע"מ (להלן: "החברה"). כל האמור והמוצג בכתבה זו ניתן באופן כללי בלבד ואינו מהווה

ייעוץ השקעות ו/או שיווק השקעות ו/או המלצה כלשהי למסחר בשוק ההון המתחשבים בנתונים

ובצרכים המיוחדים של כל אדם וכן אינו מהווה הצעה לרכישת ניירות ערך ו/או נכסים

פיננסים מכל סוג, מדדים וכיו"ב. כמו כן, המידע המוצג בכתבה לעיל אינו מהווה תמריץ

ו/או המלצה ו/או ייעוץ לפעול בדרך כלשהי בשוק ההון. על כן, אין לפרש דבר באמור

בכתבה כהמלצה או ייעוץ לביצוע רכישה או מכירה של כל נייר ערך או נכס פיננסי המוצג

בה. הנתונים המוצגים בכתבה אינם מהווים ערובה או מדד כלשהו לתוצאות ותשואות

עתידיות. הניתוח שבוצע לעיל הינו רק על בסיס מידע פומבי ציבורי וללא שיח עם החברות

המוזכרות. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים

ובצרכים המיוחדים של כל אדם. פעילות בשוק ההון דורשת ידע, הבנת סיכונים ומיומנות.

כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית.

החברה ו/או הכותב עשויים להחזיק חלק מניירות הערך ו/או הנכסים הפיננסיים המוזכרים

לעיל.

.