מאת: אסף קופפר

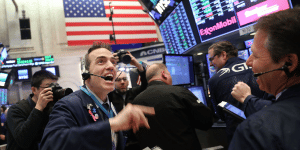

בשוק המניות הנוכחי, תשומת הלב מרוכזת סביב "שבע המופלאות" – שבע חברות טכנולוגיה שזכו לתשומת לב מרובה בשנה האחרונה. המונח נטבע לראשונה על ידי מייקל הרטנט, האסטרטג הראשי של בנק אופ אמריקה, כתיאור לחברות הטכנולוגיה הבולטות של 2023. אך בעוד שבשנה שעברה כולן היו מופלאות, השנה רק אנבידיה (NVDA) מצטיינת במיוחד.

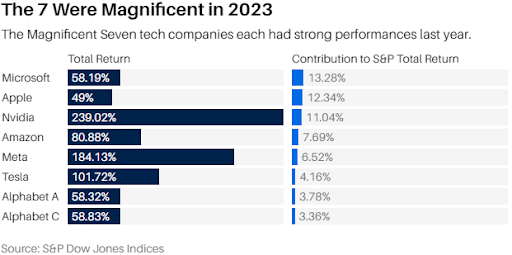

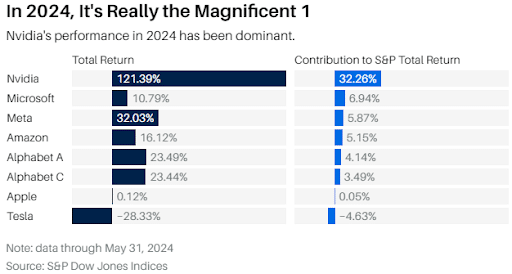

בשנת 2023, אנבידיה הציגה תשואה מדהימה של 239%, בעוד ששאר השש – אמזון (AMZN), אלפאבית (GOOGL, לשעבר גוגל), אפל (AAPL), מיקרוסופט (MSFT), מטא (META, לשעבר פייסבוק) וטסלה (TSLA) – הניבו תשואות בין 49% ל-194%. גם השנה, אנבידיה ממשיכה להוביל, ותורמת 32.26% מכלל תשואת S&P 500 עד סוף מאי 2024. נכון להיום, השפעת אנבידיה על S&P 500 עולה בהרבה על זו של שאר החברות. למרות התשואה המרשימה של אנבידיה, השפעתה על המדד היא שנייה לזו של מיקרוסופט ואפל, בשל הערכת שווי השוק של חברות אלה. עם זאת, ניתן לראות כי אנבידיה תורמת יותר לתשואת S&P 500 מאשר כל שאר השש יחד, כולל טסלה שירדה ב-28.3% עד סוף מאי.

התופעה המרתקת הזו מציבה אתגר בפני המשקיעים ומדגימה כיצד מניה אחת יכולה להשפיע בצורה משמעותית על מדד רחב כמו S&P 500. עם כל זאת, השימוש במונח "שבע המופלאות" עדיין נמשך, אם כי המציאות מצביעה על כך שרק מניה אחת מתוך השבע מצטיינת במיוחד השנה.

ההשפעה של מניות שבע המופלאות על מדדי המניות הייתה משמעותית במיוחד בשנים האחרונות. המדדים הרחבים כמו S&P 500 ו-Dow Jones Industrial Average הושפעו רבות מביצועי המניות הללו. במיוחד, אנבידיה, אפל, ומיקרוסופט היו בין המובילים, כשהן תורמות תרומה נכבדה לתשואות המדדים. בשנת 2023, שבע המופלאות היו אחראיות ל-62.2% מהתשואה של S&P 500, שהיה 26.3%. אם נוציא מהחישוב את שבע המופלאות, התשואה של שאר 493 החברות הייתה רק 9.94%. השנה, למרות הירידה בתשואת טסלה, שבע המופלאות עדיין אחראיות ל-53.2% מהתשואה הכוללת של המדד עד סוף מאי.

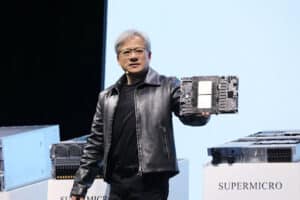

חומרת ה-AI של אנבידיה

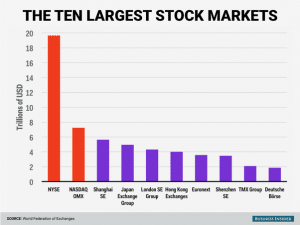

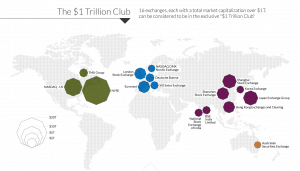

אנבידיה, שהיא הכוכבת הגדולה של השנה, תורמת 32.26% מהתשואה הכוללת של S&P 500 עד כה, והשאר תורמות יחד רק 21.01%. זו דוגמה ברורה לאופן שבו מניה אחת יכולה להשפיע על המדד כולו בצורה משמעותית. הדומיננטיות של מניות שבע המופלאות היא תופעה משמעותית. החברות האלו, עם שווי שוק כולל הגבוה יותר משווי השוק הכולל של כל החברות בכמה כלכלות מרכזיות, משקפות את הערך וההשפעה הגדולים שלהן. הן ממשיכות להציג תשואות חזקות, המשקפות את המודלים העסקיים החזקים שלהן, מוצרים ושירותים חדשניים, ומעמד חזק בשוק.

אחד המאפיינים הבולטים של מניות שבע המופלאות הוא השקעות מחקר ופיתוח (R&D) הכבירות שלהן. ב-2012, החברות הללו היו אחראיות ל-12% מההוצאות על R&D של כל החברות הציבוריות בארה"ב. עד 2022, הנתון הזה גדל ל-38%. השקעות אלו מאפשרות לחברות לחדש ולהתפתח במהירות גבוהה מהמתחרים, מה שמחזק את מעמדן בשוק.

ההשפעה המשמעותית של מניות שבע המופלאות על מדדי המניות מציבה אתגרים והזדמנויות למשקיעים. מצד אחד, המשקיעים נהנים מתשואות חזקות במניות אלו, המושכות את השוק כלפי מעלה. מצד שני, התלות הגדולה במניות בודדות יכולה להיות מסוכנת, במיוחד בתקופות של תנודתיות בשוק. חשוב לציין כי מניות אלו נוטות להראות תנודתיות רבה בשל היקף ההשקעות שלהן והציפיות הגבוהות מהן. לכן, משקיעים צריכים להיות מוכנים לשינויים פתאומיים בערך המניות ולהבין את המשמעויות הכלכליות של ההשקעות בהן.

הנתונים מצביעים על כך שמניות שבע המופלאות ימשיכו לשחק תפקיד מרכזי בשוק המניות העולמי. החדשנות, המודלים העסקיים החזקים וההשקעות הגדולות במחקר ופיתוח מאפשרות להן להמשיך לצמוח ולהוביל את השוק. עבור המשקיעים, מדובר בסיפור של הצלחה כלכלית וחדשנות, שמשקף את כוחו של הטכנולוגיה לשנות תעשיות וכלכלות.

ענקיות הטכנולוגיה

במבט לעתיד, חשוב לעקוב אחר ההתפתחויות במניות שבע המופלאות והשפעתן על המדדים הרחבים. נתוני הביצועים הנוכחיים מצביעים על כך שחברות אלו ימשיכו לשחק תפקיד מרכזי בשוק, אך יש לקחת בחשבון את התנודתיות והאתגרים הפוטנציאליים. המשקיעים צריכים להיות מודעים למגמות בשוק ולהשפעות הכלכליות של השקעותיהם, ולהיות מוכנים להתאים את האסטרטגיות שלהם בהתאם.

בסיכומו של דבר, מניות שבע המופלאות ממשיכות להיות כוח דומיננטי בשוק המניות. השפעתן על המדדים הרחבים כמו S&P 500 ו-Dow Jones Industrial Average היא עצומה, והן מהוות חלק גדול מהתשואה הכוללת של השוק. עם זאת, התלות הגדולה במניות בודדות יכולה להיות מסוכנת, ולכן חשוב למשקיעים להבין את הסיכונים וההזדמנויות הקשורים בהשקעות במניות אלו. עם חדשנות בלתי פוסקת והמודלים העסקיים החזקים שלהן, מניות שבע המופלאות צפויות להמשיך ולהוביל את השוק גם בשנים הבאות.

מקורות:

פייננשל טיימס

יאהו פייננס

פוקס ביזנס

ברונס

סי אן אן

רויטרס

ניו יורק טיימס

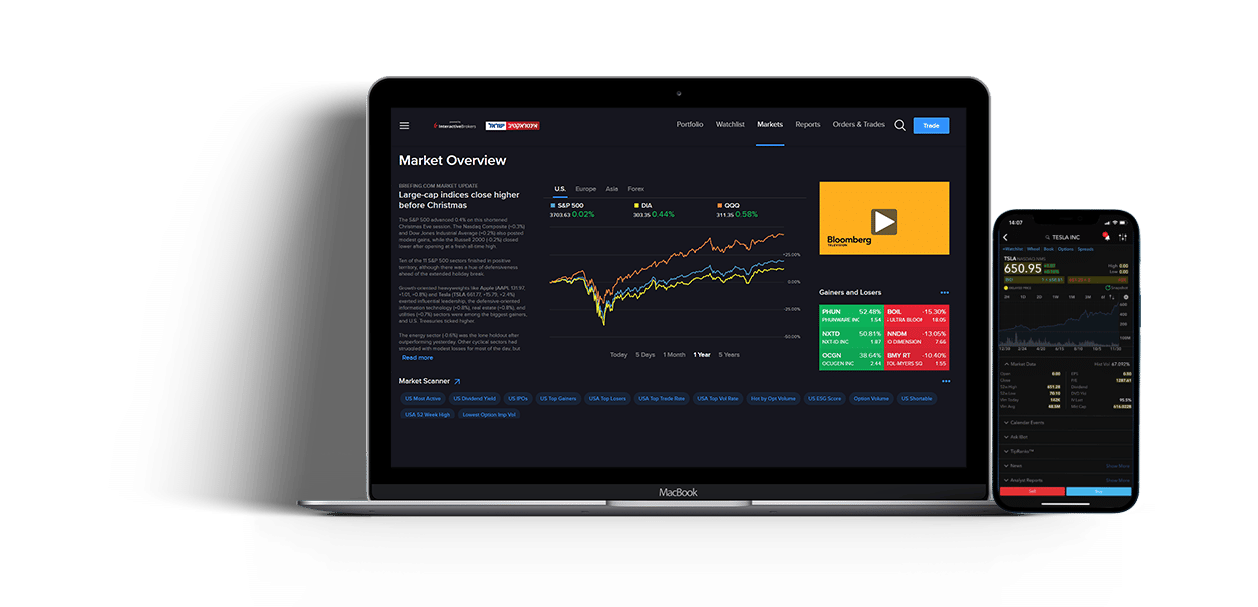

*הכותב משמש כעובד בחברת אינטראקטיב שירותי בורסה

בע"מ (להלן: "החברה"). כל האמור והמוצג בכתבה זו ניתן באופן כללי בלבד ואינו מהווה

ייעוץ השקעות ו/או שיווק השקעות ו/או המלצה כלשהי למסחר בשוק ההון המתחשבים בנתונים

ובצרכים המיוחדים של כל אדם וכן אינו מהווה הצעה לרכישת ניירות ערך ו/או נכסים

פיננסים מכל סוג, מדדים וכיו"ב. כמו כן, המידע המוצג בכתבה לעיל אינו מהווה תמריץ

ו/או המלצה ו/או ייעוץ לפעול בדרך כלשהי בשוק ההון. על כן, אין לפרש דבר באמור

בכתבה כהמלצה או ייעוץ לביצוע רכישה או מכירה של כל נייר ערך או נכס פיננסי המוצג

בה. הנתונים המוצגים בכתבה אינם מהווים ערובה או מדד כלשהו לתוצאות ותשואות

עתידיות. הניתוח שבוצע לעיל הינו רק על בסיס מידע פומבי ציבורי וללא שיח עם החברות

המוזכרות. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים

ובצרכים המיוחדים של כל אדם. פעילות בשוק ההון דורשת ידע, הבנת סיכונים ומיומנות.

כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית.

החברה ו/או הכותב עשויים להחזיק חלק מניירות הערך ו/או הנכסים הפיננסיים המוזכרים

לעיל.

.